Euroopa Liidu Nõukogu võttis 4. detsembril 2018 vastu direktiivi 2018/1910, millega sätestatakse nõudmiseni varu ja aheltehingute käibemaksukäsitlus ning kehtestatakse üks täiendav tingimus, mille täitmata jätmisel ei saa kauba toimetamist teise liikmesriiki deklareerida 0% käibemaksuga maksustatava ühendusesisese käibena. Direktiivi muudatustest tingituna võeti Riigikogus 4. detsembril 2019 vastu samasisulised Eesti käibemaksuseaduse (KMS) muudatused, mis sarnaselt direktiivi muudatustele jõustuvad 1. jaanuaril 2020.

Nõudmiseni varu

Nõudmiseni varu on kaup, mis vastab kõigile alljärgnevatele tingimustele:

- kaup toimetatakse maksukohustuslase poolt teise liikmesriiki, et võõrandada kaup seal 12 kuu jooksul saabumisest arvates selles teises liikmesriigis maksukohustuslasena registreeritud isikule vastavalt maksukohustuslaste vahel sõlmitud kokkuleppele;

- isik, kellele kaup võõrandamiseks toimetatakse, on registreeritud maksukohustuslasena liikmesriigis, kuhu kaup toimetatakse, ning see isik ja temale selles liikmeriigis väljastatud maksukohustuslasena registreerimise number on kaupa toimetavale maksukohustuslasele teada;

- maksukohustuslasel, kes kauba teise liikmeriiki toimetab, ei ole asukohta või püsivat tegevuskohta teises liikmesriigis, kuhu kaup toimetatakse;

- maksukohustuslane peab teise liikmesriiki toimetatud kauba kohta arvestust vastavalt KMS § 36 lg 5 alusel kehtestatud korrale (kehtestatakse rahandusministri määrusega nr 62);

- maksukohustuslane esitab teise liikmesriiki toimetatud kauba soetaja andmed ühendusesisese käibe aruandes (vorm VD).

Alates 01.01.2020 ei teki kõigile nendele tingimustele vastava kauba toimetamisel teise liikmesriiki veel kauba ühendusesisest käivet, vaid see tekib alles nõudmiseni varuna teise liikmesriiki toimetatud kauba võõrandamisel. Ühendusesisest käivet ei tekigi, kui nõudmiseni varuna teise liikmesriiki toimetatud kaup jääb seal võõrandamata ja tuuakse Eestisse tagasi 12 kuu jooksul arvates kauba toimetamisest teise liikmesriiki.

Käibemaksukäsitlus nõudmiseni varuga seotud tehingute puhul

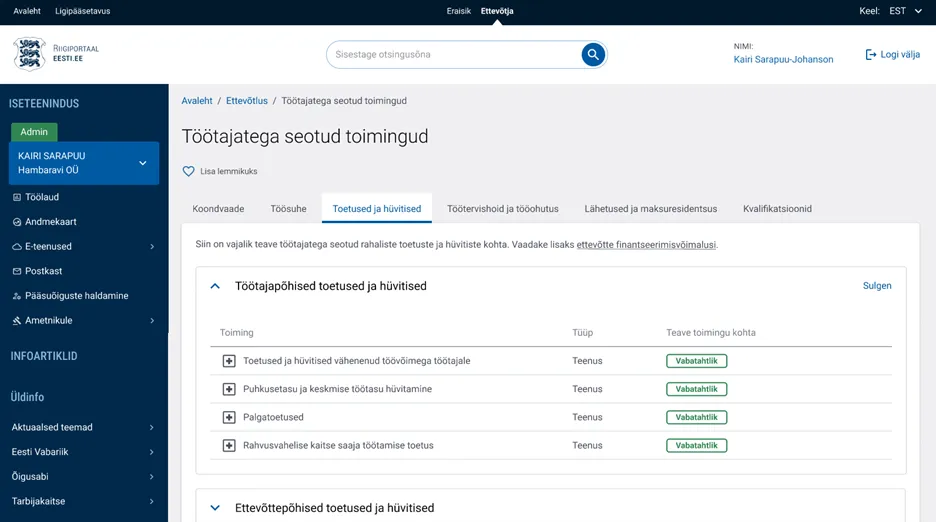

- Eesti maksukohustuslase poolt nõudmiseni varuna Eestist (liikmesriigist A) liikmesriiki B toimetatud kaup võõrandataksegi seal 12 kuu jooksul sinna toimetamisest arvates isikule, kellele võõrandamiseks kaup liikmesriiki B toimetati.

Eesti maksukohustuslasel tekib Eestis kauba ühendusesisene käive kauba liikmesriigis B võõrandamise kuul ja liikmesriigis B mingeid käibemaksukohustusi ei teki.

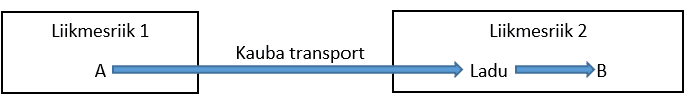

- Eesti maksukohustuslase poolt nõudmiseni varuna Eestist (liikmesriigist A) liikmesriiki B toimetatud kaup jääb seal võõrandamata ning toimetatakse tema poolt liikmesriigist B liikmesriiki C.

Kauba liikmesriiki C toimetamise kuul tekib Eesti maksukohustuslasel Eestis kauba ühendusesisene käive ning liikmesriigis B kauba ühendusesisene soetamine koos seal maksukohustuslasena registreerimise ja ühendusesisese soetuse pöördmaksustamise kohustusega. Kui kauba toimetamisel liikmesriigist B liikmesriiki C ei vasta kaup nõudmiseni varu tingimustele, tekib Eesti maksukohustuslasel kauba ühendusesisene käive ka liikmesriigis B ning liikmesriigis C kauba ühendusesisene soetamine koos seal maksukohustuslasena registreerimise ja ühendusesisese soetuse pöördmaksustamise kohustusega.

- Eesti maksukohustuslase poolt nõudmiseni varuna Eestist (liikmesriigist A) liikmesriiki B toimetatud kaup jääb seal võõrandamata ning eksporditakse tema poolt liikmesriigist B Euroopa Liidu välisesse riiki.

Kauba Euroopa Liidu välisesse riiki toimetamise kuul tekib Eesti maksukohustuslasel Eestis kauba ühendusesisene käive ning liikmesriigis B kauba ühendusesisene soetamine koos seal maksukohustuslasena registreerimise ja ühendusesisese soetuse pöördmaksustamise kohustusega.

- Eesti maksukohustuslase poolt nõudmiseni varuna Eestist (liikmesriigist A) liikmesriiki B toimetatud kaup jääb seal võõrandamata, kuna hävib liikmesriigis B tulekahjus.

Kauba liikmesriigis B hävimise kuul tekib Eesti maksukohustuslasel Eestis kauba ühendusesisene käive ning liikmesriigis B kauba ühendusesisene soetamine koos seal maksukohustuslasena registreerimise ja ühendusesisese soetuse pöördmaksustamise kohustusega.

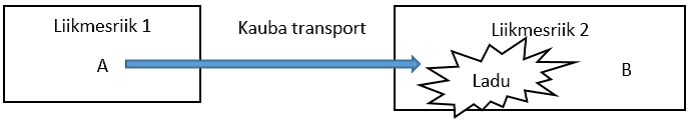

- Eesti maksukohustuslase poolt nõudmiseni varuna Eestist (liikmesriigist A) liikmesriiki B toimetatud kaup jääb seal võõrandamata isikule, kellele võõrandamiseks kaup sinna toimetati, kuid võõrandatakse samas liikmesriigis teisele isikule.

Kui kaupade võõrandamine uuele ostjale toimub 12 kuu jooksul kaupade liikmesriiki B toimetamisest arvates, on nõudmiseni varu tingimused endiselt täidetud ja Eesti maksukohustuslasel tekib ühendusesisene käive kauba võõrandamisel uuele ostjale.

- Eesti maksukohustuslase poolt nõudmiseni varuna Eestist (liikmesriigist A) liikmesriiki B toimetatud kaupa ei ole seal 12 kuu jooksul võõrandatud.

12 kuu möödumisel kauba liikmesriiki B toimetamisest tekib Eesti maksukohustuslasel Eestis kauba ühendusesisene käive ning liikmesriigis B kauba ühendusesisene soetamine koos seal maksukohustuslasena registreerimise ja ühendusesisese soetuse pöördmaksustamise kohustusega.

Seoses nõudmiseni varu käibemaksuga maksustamise eriregulatsiooni kehtestamisega muudetakse rahandusministri 17.12.2019. a määrusega nr 62 alates 1. jaanuarist 2020 ühendusesisese käibe aruande vorm VD ja ühendusesisese käibe muutmise aruande vorm VDP.

Aheltehingud

Aheltehing tähendab, et sama kaup võõrandatakse mitu korda järjest ja toimetatakse seejuures ühes Euroopa Liidu liikmesriigis asuvalt esimeselt võõrandajalt teises Euroopa Liidu liikmesriigis asuvale viimasele soetajale.

Käibemaksuseaduse muudatustega sätestatakse tehing, mis sellises tehingute ahelas on käsitatav 0% käibemaksuga maksustatava kauba ühendusesisese käibena. Üldreeglina on selleks kauba võõrandamine esimeselt võõrandajalt esimesele edasimüüjale, kellel tekib ühendusesisene soetus viimase soetaja liikmesriigis. Kõik järgmised müügitehingud maksustatakse siseriikliku käibena viimase soetaja liikmesriigis.

Kui aga esimene edasimüüja teatab esimesele võõrandajale oma kauba lähetamise liikmesriigis käibemaksukohustuslasena registreerimise numbri – siis tekib 0% käibemaksumääraga ühendusesisene käive sellel edasimüüjal kauba lähetamise liikmesriigis ja selliselt edasimüüjalt kauba soetanud isikul ühendusesisene soetus viimase soetaja liikmesriigis (kui tema ei ole viimane soetaja, siis kõik järgmised müügitehingud maksustatakse viimase soetaja liikmesriigis siseriikliku käibena). Esimesel võõrandajal tekib oma liikmesriigis tavapärane siseriiklik käive.

Need seadusemuudatused ei puuduta kolmnurktehinguid – nii kolmnurktehingu mõiste kui käibemaksukäsitlus kolmnurktehingu korral jäävad ka pärast 01.01.2020 selliseks, nagu need olid enne seda kuupäeva.

0% käibemaksuga maksustatava ühendusesisese käibe deklareerimiseks nõutavate tingimuste täiendamine

Alates 01.01.2020 on üheks nõutavaks tingimuseks võõrandamistehingu käsitamisel 0% käibemaksumääraga maksustatava kauba ühendusesisese käibena selle tehingu deklareerimine ühendusesisese käibe aruandel (vorm VD). Kui müüja ei deklareeri kauba võõrandamist teise liikmesriigi maksukohustuslasele VD-aruandel, ei ole tal enam õigust käsitada seda nullmääraga maksustatava ühendusesisese käibena, vaid see tuleb maksustada müüja liikmesriigis siseriikliku käibena.

See muudatus on seotud käibemaksupettuste vastase võitlusega. Ühendusesisese käibe deklareerimine vormil VD on oluline, et teavitada kauba sihtliikmesriiki kaupade olemasolust tema territooriumil. Muudatuse eesmärk on tagada, et ühendusesisese käibe deklareerimine vormil VD ei oleks ainult formaalse nõude täitmine, vaid muutuks ka sisuliseks käibemaksumäära 0% kohaldamise eeltingimuseks. See ei tähenda, nagu ei saaks vormil VD enam parandada ebaõigete andmetega deklareeritud ega deklareerida õigel maksustamisperioodil deklareerimata jäänud ühendusesisest käivet – seda saab ühendusesisese käibe muutmise aruandega (vormiga VDP) endiselt teha, misjärel on maksumaksjal ikkagi õigus maksustada vastav ühendusesisene käive 0% käibemaksuga.

Lisaks muudatustele Eesti käibemaksuseaduses ja Euroopa Liidu käibemaksudirektiivis sätestati alates 01.01.2020 nõukogu rakendusmäärusega (EL) 2018/1912 nende tõendite loetelu, millega maksukohustuslane peab vajaduse korral tõendama kauba toimetamist teise liikmesriiki.

Muud muudatused

Eesti käibemaksuseaduses tehakse 01.01.2020 veel üks sisuline muudatus, mis tegelikult samuti tuleneb direktiivist, kuid mitte selle viimastest muudatustest: investeeringukulla mõiste viiakse täpsesse vastavusse selle mõistega direktiivis.

Alates 01.01.2020 loetakse investeeringukullaks:

- kullaturgudel heaks kiidetud kaaluga kullakang või kullatahvel, mille puhta kulla sisaldus on vähemalt 995 tuhandikku kaaluosa, ning

- pärast 1800. aastat münditud ja ametliku maksevahendina käibel olev või käibel olnud kuldmünt, mille puhta kulla sisaldus on vähemalt 900 tuhandikku kaaluosa ja mille müügihind ei ületa rohkem kui 80% võrra mündis sisalduva kulla hinda vabaturul.